こんにちは!

毎月コツコツ投資をしている

イタリアン仮面です!

@itariankamen

子供の将来の為にジュニアNISAを始めたけど、贈与税ってかかるの?

親や祖父母がジュニアNISAの口座にお金を入れても税金はかかるの?

この辺りの疑問を解消します。

子供の将来の為に投資を始めようと考えてジュニアNISAを始めた人も多いかと思います。

でも、投資って複雑ですし、税金に関してなんて、税理士でもない限り分からないことだらけですよね。

私も投資を始めた頃は、

イタリアン仮面

イタリアン仮面

と嘆いていました笑

しかし、ジュニアNISAに関して言えば、税金のことを全て知る必要はありません。

基本的に、抑えて置きたい知識としては以下2点です。

- 基礎控除

- 贈与税

この2つの知識だけあれば、ジュニアNISAで投資をする際に税金に関して不安になることはないと思います。

具体例も入れて解説して行きますので、あなたのペースで読み進めてくださいね。

この記事が少しでも参考になれば嬉しいです。

スポンサーリンク

ジュニアNISAは贈与税がかかる?

結論から言いまして、ジュニアNISAでも贈与税はかかります。

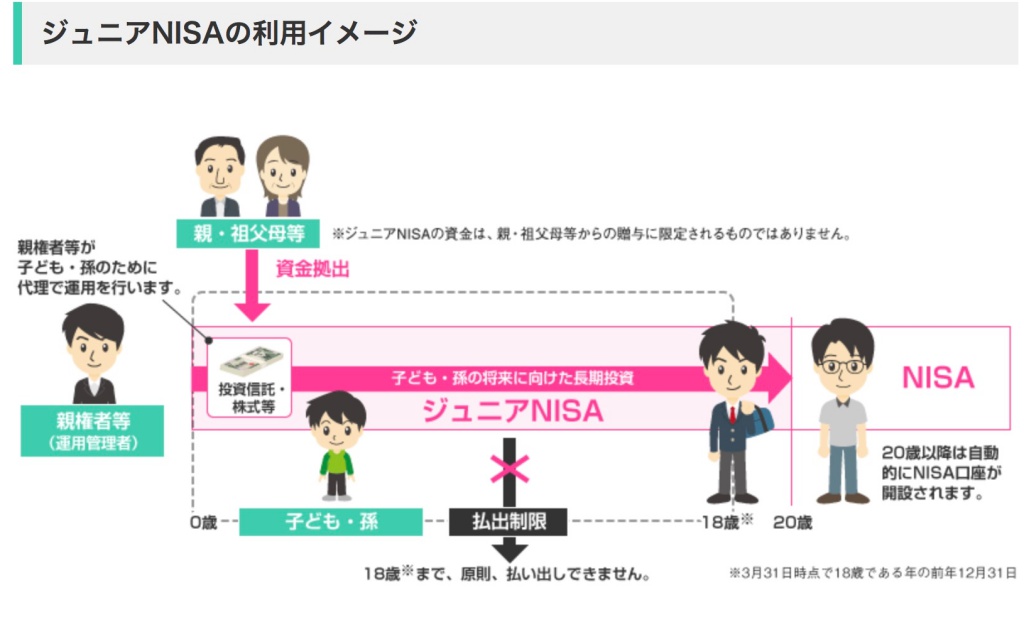

ジュニアNISAは基本的な使い方としまして、あなたのお子さんの将来の為に、親や祖父母がジュニア口座を開設して、お子さん名義で証券口座を開設していると思います。

もし、ジュニアNISA口座に年間で200万円贈与したとすると、課税対象になります。

しかし、ここで「贈与税」の知識があれば、贈与税をかけずにお子さんの口座にお金を入金出来ます。

贈与税は、一人の人が1月1日から12月31日までの1年間にもらった財産の合計額から基礎控除額の110万円を差し引いた残りの額に対してかかります。したがって、1年間にもらった財産の合計額が110万円以下なら贈与税はかかりません(この場合、贈与税の申告は不要です。)引用元:金融庁

上記の金融庁の引用元通り、1年間に貰った金額が110万円以下なら贈与税はかかりません。

ジュニアNISAに関して言えば、ジュニアNISAは年間で80万円までしか非課税投資が出来ません。

なので・・・

110万円(贈与税非課税枠)ー80万円(年間で投資できるジュニアNISA非課税枠)=−30万円

つまり、あなたのお子さんに年間で110万円以下であれば、投資資金に贈与税がかかることはないと言うことです。

ジュニアNISAを5年間運用しても贈与税は非課税になる

年間80万円までのジュニアNISAの制限内で運用している場合には、贈与税は課税されないことになります。

ジュニアNISAにより毎年80万円の投資枠で5年間継続すると400万円になりますが、この部分の贈与税は非課税になります。

しかし、先ほども言いましたが、1年間で110万円以上を、お子さんの口座に入れてしまうと、贈与税がかかるので注意してくださいね。

スポンサーリンク

ジュニアNISAにおける贈与税の具体例(税額一覧表)

ここでは具体例で解説しますが、贈与税の簡単な説明をしたいと思います。

贈与税には「一般贈与財産」と「特例贈与財産」に区分され、「ジュニアNISA」の場合、「一般贈与財産」が適用されます。贈与税の場合、年間110万円までは非課税ですので、それより上回る贈与に関して贈与税が適用されます。

例えば、ジュニアNISAで年間400万円を運用したとします。

当然ジュニアNISAの場合80万円までが限度ですので、残り320万円分が利益に対する課税対象になります。

更に相続税に対しては、贈与税上限が年間110万円ですので、残りの290万円に贈与税が掛かります。

この290万円がいわゆる基礎控除後の課税価格になります。

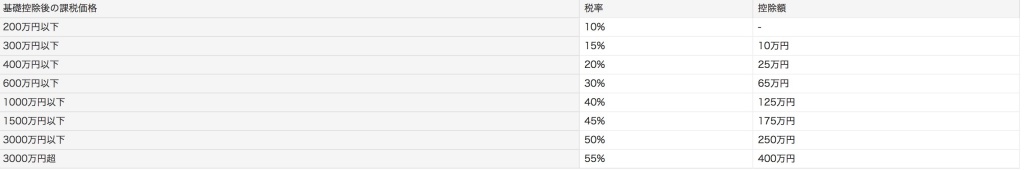

国税庁が公表している贈与税に関する税率は年間290万円であれば、300万円以下のランクに相当するので税率は15%になります。

引用元:国税庁

このランクの場合、更に控除額が10万円ありますので、課税対象は280万円になります。

いずれの場合も「一般贈与財産用」の分類での計算になります。計算式で示しますと以下のようになります。

この例では、42万円の贈与税がかかる計算になります。

ジュニアNISAの贈与税をかけないやり方

上述しましたように、ジュニアNISAでは年間80万円の非課税枠がありますが、贈与税の非課税枠は110万円になります。したがって、年間80万円の運用で済ませると投資利益に対する課税も贈与に関する税金も0円になります。

ジュニアNISAの枠内年間80万円で運用した場合

投資に対する課税額 : 80万円 × 0% = 0円

贈与に関する課税金額 : 80万円 × 0% = 0円

スポンサーリンク

贈与税・運用利益を非課税にする考え方(注意点あり)

贈与税に関しては、上記で説明した通り、毎年110万円未満に抑えて、ジュニアNISAで年間80万円で投資します。

5年間投資し続けると、400万円投資したことになりますが、この400万円に関しては非課税扱いです。

問題は運用利益を非課税にする考え方です。

ジュニアNISAは、原則として18歳まで払い出しが出来ません。

払い出そうとすると、過去に非課税で得た投資利益に対しても課税されるので注意が必要です。

- ・口座開設者が18歳になるまで(*1)に、ジュニアNISA口座から払出しを行う場合は、過去の利益に対して課税され、ジュニアNISA口座を廃止することになります。(*2)

- *1・・・3月31日時点で18歳である年の前年12月31日まで。

- *2・・・災害等やむを得ない事由による場合には、例外的に非課税での払出しが可能です。その際も口座は廃止することになります。引用元:金融庁

なので、課税されない為には、5年間の運用を終えたら、18歳を過ぎるまで待つしかありません。

この制度がジュニアNISAの一番大きなデメリット部分だと思います。

課税されない為に、18歳を過ぎるまで待っていて、「よし!18歳になったし、いざ売却!」と思った時に経済不調で投資した商品が下落したら、せっかくの利益が減ってしまいますからね。

しかし、ジュニアNISAで課税されない為には、上記のやり方をしないと、どこかで課税対象になってしまいます。

利益が出ているうちに多少課税されても良いと覚悟して、売却して利益を手に入れるか、順調に資産が増えているなら18歳まで売却しないで待つか・・・

この辺りは、あなたの心境次第かと思います。

まとめ

今回の記事をまとめます。

・親や祖父母がジュニアNISA口座に入金した場合、年間110万円未満なら贈与税はかからない。

・ジュニアNISAで出た利益は、非課税扱いになります。

・原則18歳まで払い出し出来ないので、払い出そうとすると課税対象になる。

・ジュニアNISAで課税されない為には、贈与税に注意し、18歳以降に売却するのが一番。

個人的な意見ですが、お子さんが0歳の時からジュニアNISAを活用して、5年間だけ運用して、18歳まで売却しないってのは少々リスクが高い気がしますね。汗

途中で売却しても課税対象にならないなら最高なんですが、そうなると、「子供の将来の為に資産形成ではない」と言うことらしいですし・・・

18歳になるまで払出しができない理由は、ジュニアNISAは中長期にわたる投資のための制度であり、子どもや孫の将来に向けた資産形成を主な目的としているからです。途中で払出しをした場合は、原則として過去に非課税とされていた利益に課税されます。引用元:金融庁

15歳ぐらいからジュニアNISAを開始して、運用した方が資産を放置している時間がないので一番安心できるかもしれませんね。

それでも、早い段階から、子供にも金融の知識を教える機会が生まれるのはいいことだと思いますので、全力投資ではなく、少額投資で「元本より少し利益が出たらいいな〜」ぐらいで投資を行う方が良いかも知れませんね。

スポンサーリンク

コメントを残す